Универсальный передаточный документ (УПД) появился не так давно – в 2013 году. На тот момент фирмам и предпринимателям уже было разрешено разрабатывать бланки «первички» самостоятельно и утверждать их для дальнейшего использования приказом руководителя. С этой точки зрения появление универсального передаточного бланка стало логичным продолжением принятого решения о необязательности типовой «первички». Данный документ, как и любой другой бланк «первички», было разрешено дополнять необходимыми реквизитами самостоятельно. Тем не менее, появившаяся свобода в применении бланков для оформления хозяйственных операций – это не главное новшество, с которым связана форма УПД. Дело в том, что этот документ стал аналогом традиционного счета-фактуры, который допускает более гибкое использование при оформлении операций. Заполнение УПД 2019 г., как правило, необходимо для НДС, в таком случае данный документ регистрируют в Книге покупок, в Книге продаж.

Что представляет собой УПД, и для чего он нужен

Название этого документа говорит само за себя – он объединяет в себе сразу две важные бумаги: счет-фактуру и первичный учетный документ, оформляющий ту или иную операцию. Однако в основу УПД положена все же форма счета-фактуры, которая дополнена необходимыми реквизитами. Это сделано потому, что данную форму налогоплательщик не имеет право разработать сам (п. 8 ст. 169 НК РФ) в отличие от форм накладных или актов приемки-передачи выполненных работ. Напомним, что с 2013 года организации и ИП получили право составлять свои формы первичных документов, а обязанность использовать унифицированные была отменена (ст. 9 Федерального закона от 6 декабря 2011 г. № 402-ФЗ “О бухгалтерском учете”; далее – закон о бухучете).

Стоит отметить, что форма УПД, предложенная ФНС России, носит рекомендательный характер. Налогоплательщик, как и раньше, может продолжать использовать:

- форму счета-фактуры, установленную постановлением Правительства РФ от 26 декабря 2011 г. № 1137 “О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость” (далее – Постановление № 1137);

- формы первичных документов, разработанных самостоятельно и содержащих все реквизиты в соответствии с ч. 2 ст. 9 закона о бухучете.

И, наоборот, применение УПД не лишает возможности:

- учитывать оформленный факт в целях бухгалтерского учета;

- использовать право на вычет по НДС;

- подтверждать затраты в целях налога на прибыль и других налогов.

Однако если с подтверждением расходов все просто: ст. 252 НК РФ не содержит конкретного перечня документов их подтверждающих, то есть УПД гармонично вписывается в налоговый учет, то насчет вычетов по НДС многие налогоплательщики боятся, что могут возникнуть проблемы.

В п. 1 ст. 169 НК РФ прямо прописано, что именно счет-фактура является документом, служащим основанием для принятия НДС к вычету. В то же время есть разъяснения контролирующих органов, согласно которым указание в этом документе дополнительных реквизитов (сведений) не является основанием для отказа в вычете (например, письмо Минфина России от 9 февраля 2012 № 03-07-15/17, письмо о применении УПД). Кроме того, начиная с 2013 года любой хозяйствующий субъект может объединить информацию ранее обязательных форм по передаче материальных ценностей (ТОРГ-12, М-15, ОС-1, товарный раздел ТТН) с дублирующими по большинству позиций реквизитами счетов-фактур.

Также и сама форма предусматривает использование УПД в качестве счета-фактуры – для этого нужно поставить соответствующую отметку в поле “Статус”.

Таким образом, УПД можно рассматривать как счет-фактуру с дополнительными реквизитами, и соответственно, налогоплательщикам не стоит бояться заявлять вычеты на его основании.

Правовая основа введения УПД

Многие реквизиты в счете-фактуре и в первичном документе (например, накладной) повторяются. Потребность в едином документе, который позволил бы снизить затраты на обработку информации, была очевидной.

До 1 января 2013 года объединение таких дублирующих документов было невозможным, так как:

- согласно ст. 9 Федерального закона от 21.11.1996 № 129-ФЗ “О бухгалтерском учете” (утратил силу с 01.01.2013) к учету принимались первичные документы, только если они были составлены по форме, содержащейся в альбомах унифицированных форм первичной учетной документации (и только при отсутствии соответствующих форм могли быть разработаны самостоятельно в соответствии с установленными требованиями);

- существовали установленные НК РФ и соответствующим постановлением Правительства РФ (до 01.04.2012 постановление Правительства РФ от 02.02.2000 № 914, с 01.04.2012 постановление Правительства РФ от 26.12.2011 № 1137, далее – Постановление № 1137) требования к обязательности соблюдения формы и правил заполнения счета-фактуры.

Первого января 2013 года вступил в силу Федеральный закон от 06.12.2011 № 402-ФЗ “О бухгалтерском учете” (далее – Закон № 402-ФЗ), который отменил обязательность применения унифицированных форм первичных документов. Согласно статье 9 Закона № 402-ФЗ каждый хозяйствующий субъект стал самостоятелен в выборе форм документирования фактов хозяйственной жизни, при условии наличия обязательных реквизитов первичных учетных документов:

- наименование документа;

- дата составления документа;

- наименование экономического субъекта, составившего документ;

- содержание факта хозяйственной жизни;

- величина натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения;

- наименование должности лица (лиц), совершившего (совершивших) сделку, операцию и ответственного (ответственных) за правильность ее оформления, либо наименование должности лица (лиц), ответственного (ответственных) за правильность оформления свершившегося события;

- подписи лиц, предусмотренных пунктом 6 настоящей части, с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц.

Очевидно, что эти обязательные реквизиты первичных учетных документов и реквизиты счетов-фактур, являющихся документом налогового контроля за возмещением НДС и составляемых на основании этих первичных документов, содержат целый ряд дублирующих показателей. При этом, как и ранее, изъятие из документооборота счетов-фактур на законодательном уровне не поддерживается (письма Минфина России от 17.10.2013 № 03-07-14/43330, от 29.12.2012 № 03-07-03/230). В то же время глава 21 НК РФ не содержит ограничений на введение в формы счетов-фактур дополнительных реквизитов (сведений) (письма ФНС России от 23.08.2012 № АС-4-3/13968@, от 12.03.2012 № ЕД-4-3/4061@), а нормы Постановления № 1137 (в ред. постановления Правительства РФ от 29.11.2014 № 1279) прямо указывают на такую возможность (п. 9 Правил заполнения счета-фактуры).

Таким образом, отмена обязательности применения с 01.01.2013 для оформления фактов хозяйственной жизни унифицированных форм первичных документов и возможность внесения в форму счета-фактуры дополнительных сведений, представляющих собой недостающие обязательные реквизиты первичного учетного документа, установленные Законом № 402-ФЗ, сформировали условия для создания УПД на основе счета-фактуры и обеспечили правомерность его применения для целей бухгалтерского и налогового учета.

Такое объединение функций является вполне логичным и закономерным, так как надлежаще оформленные первичные учетные документы необходимы и для бухгалтерского, и для налогового учета.

Так, для исчисления налога на прибыль организаций:

- под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством РФ, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы (ст. 252 НК РФ);

- подтверждением данных налогового учета являются первичные учетные документы (включая справку бухгалтера) (ст. 313 НК РФ).

Согласно нормам налогового законодательства в части применения НДС:

- счет-фактура является документом, служащим основанием для принятия покупателем предъявленных продавцом товаров (работ, услуг), имущественных прав сумм налога к вычету (п. 1 ст. 169 НК РФ), и оформляется в строгом соответствии с требованиям п. 5, п. 6 ст. 169 НК РФ и Приложения № 1 к постановлению Правительства РФ от 26.12.2011 № 1137;

- вычет суммы налога производится после принятия на учет приобретенных товаров (работ, услуг), имущественных прав с учетом особенностей, предусмотренных ст. 172 НК РФ, и при наличии соответствующих первичных документов (п. 1 ст. 172 НК РФ).

Применение УПД

Использование налогоплательщиком универсального передаточного документа позволяет:

- вести бухгалтерский учет;

- подтверждать затраты для исчисления налога на прибыль организаций;

- заявлять налоговый вычет по НДС.

ФНС России в письме от 05.03.2014 № ГД-4-3/3987@ подтвердила, что УПД может быть использован для подтверждения затрат, учитываемых при формировании налоговой базы в целях налогообложения единым сельскохозяйственным налогом (п. 3 ст. 346.5) и при применении упрощенной системы налогообложения (п. 2 ст. 346.16 НК РФ).

Минфин России в письме от 16.06.2014 № 03-07-09/28664 еще раз подчеркнул правомерность заявления налогового вычета на основании УПД, поскольку указанные в УПД сведения, относящиеся к первичному учетному документу, являются, по сути, дополнительной информацией, внесенной в счет-фактуру, что не запрещено нормами НК РФ и постановления Правительства РФ от 26.12.2011 № 1137.

Федеральное налоговое ведомство, предложив форму УПД, пояснила, что новый документ применим для оформления таких операций, как:

- отгрузка товаров (без транспортировки и с транспортировкой);

- передача результатов выполненных работ;

- оказание услуг;

- передача имущественных прав;

- отгрузка товаров (работ, услуг) комиссионером (агентом) комитенту (принципалу).

Форма УПД может использоваться как совмещенный комплексный документ (первичный и счет-фактура) и как только первичный учетный документ. При этом УПД не применяется только в качестве счета-фактуры. А это означает, что при получении предоплаты или сумм, связанных с оплатой реализованных товаров (работ, услуг), а также при исполнении обязанностей налоговых агентов нужно выставлять счета-фактуры в обычной форме, установленной Постановлением № 1137.

УПД можно оформлять наряду с традиционными первичными документами и счетами-фактурами.

Введение формы в оборот не является обязательным и никак не ущемляет права хозяйствующих субъектов на применение любых других форм, соответствующих требованиям статьи 9 Закона № 402-ФЗ.

Как отметила ФНС России в письме от 29.01.2014 № ГД-4-3/1402@, если форма УПД в силу определенных причин не соответствует требованиям сторон сделки, то ограничений для оформления хозяйственных операций документами иной формы (в том числе двуязычной) не существует.

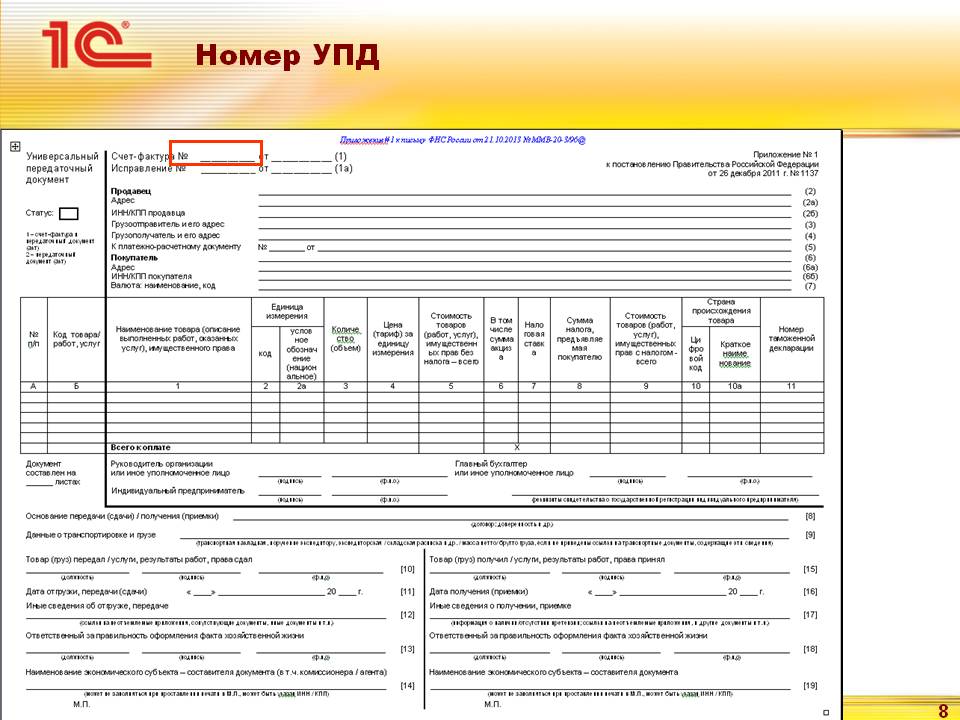

Как присвоить номер УПД

Номер передаточного документа зависит от его статуса. Налоговое законодательство предъявляет требования к порядку нумерации счетов-фактур. Так при выставлении счета-фактуры в строке 1 должен быть обязательно указан его порядковый номер (п.5 ст.169 НК РФ, пп. «а» п.1 Правил заполнения счетов-фактур, утв. Постановлением № 1137). Номера счетов-фактур, в т.ч. корректировочных и авансовых, присваиваются в хронологическом порядке (письмо Минфина РФ от 10.08.2012 № 03-07-11/284). Кроме этого, определен специальный порядок нумерации счетов-фактур обособленными подразделениями (участником товарищества, доверительным управляющим).

Относительно требований к первичному бухгалтерскому документу, то номер не перечислен среди его обязательных реквизитов (ст. 9 Закона № 402-ФЗ). Исходя из этого:

- в УПД со статусом «1» номер присваивается в соответствии с хронологией нумерации счетов-фактур;

- в УПД со статусом «2» номер присваивается в соответствии с хронологией нумерации первичных документов (накладных, актов и т.д.).

Как заполнить дату УПД

В рекомендуемой форме универсального передаточного документа мы видим три даты:

- строка (1) – дата составления документа;

- строка [11] – дата совершения факта хозяйственной жизни (дата реальной отгрузки товаров, передачи заказчику результатов работ, предъявления документа об оказании услуг, передачи имущественных прав);

- строка [16] – дата получения товаров, приемки результатов работ, оказания услуг, получения имущественных прав.

Законодательство увязывает дату составления счета-фактуры, момент определения налоговой базы и возникновение права на вычет у покупателя. В соответствии с п.5 ст.169 НК РФ, пп.«а» п.1 Правил заполнения счетов-фактур:

- счет-фактура должен быть выставлен не позднее 5 календарных дней со дня отгрузки товара (выполнения работ, оказания услуг), передачи имущественных прав;

- счет-фактура, выставленный до даты отгрузки (до оформления первичных документов, подтверждающих отгрузку), не может являться основанием для вычета (письма Минфина РФ от 09.11.2011 № 03-07-09/39, от 17.02.2011 № 03-07-08/44);

- моментом определения налоговой базы по НДС для работ следует признавать дату подписания акта сдачи-приемки работ заказчиком (письма Минфина РФ от 16.03.2011 № 03-03-06/1/141, от 07.10.2008 № 03-07-11/328).

Согласно ч. 3 ст. 9 закона № 402-ФЗ, первичный учетный документ должен быть составлен при совершении факта хозяйственной жизни, а при невозможности – непосредственно после его окончания.

Рассмотрим теперь возможные варианты проставления дат в передаточном документе:

- УПД составляется в момент совершения факта хозяйственной жизни (отгрузки товара, передачи работ, услуг, имущественных прав). Вполне может быть «идеальный вариант», когда дата составления документа, даты отгрузки и приемки товаров совпадают, тогда соответственно совпадают и показатели строк 1, 11 и 16.

- Могут совпадать даты составления документа и дата отгрузки, то есть совпадают строки 1 и 11, а дата приемки, то есть стр. 16 будет позже.

В этих случаях моментом определения налоговой базы по НДС будет дата, указанная в строках 1 и 11, а для работ – в строке 16.

- УПД может составляться до совершения факта хозяйственной жизни (перед отгрузкой товаров, передачей), тогда хронология событий будет выглядеть следующим образом:

- составление документа – дата, указанная в cтроке 1;

- отгрузка – дата, указанная в cтроке 11;

- приемка – дата, указанная в cтроке 16.

Моментом определения налоговой базы по НДС будет дата, указанная в строке 11, а для работ – в строке 16.

Может сложиться ситуация, когда составить документ при совершении факта хозяйственной жизни не было возможности, и УПД был составлен непосредственно после его окончания (в предусмотренных п. 3 ст. 9 Закона № 402-ФЗ случаях), тогда хронология событий будет выглядеть следующим образом:

- отгрузка – дата, указанная в cтроке 11;

- составление документа – дата, указанная в cтроке 1;

- приемка – дата, указанная в cтроке 16.

Моментом определения налоговой базы по НДС будет дата, указанная в строке 11, а для работ – в строке 16. Что касается покупателя, то он вправе заявлять вычет по НДС не раньше даты получения товара или даты приемки работ, указанной в строке 16.

Кто ставит подпись в УПД

Кто и в каких строках должен подписывать универсальный передаточный документ? Строки «Руководитель организации или иное уполномоченное лицо», «Главный бухгалтер или иное уполномоченное лицо» заполняются всегда согласно ст. 169 НК РФ, Приложению № 1 к Постановлению № 1137. Нет исключения для заполнения этих строк и при применении статуса «2».

В строке 10 указывается должность, инициалы и подпись лица, отгрузившего товар, или уполномоченного подписывать акты передачи результатов работ (услуг, имущественных прав) от имени организации или предпринимателя. Если это лицо совпадает с лицом, уполномоченным подписывать счет-фактуру, то может указываться только должность и инициалы без повторения подписи.

В строке 13 нужно указать должность, инициалы и подпись человека, ответственного за правильное оформление факта хозяйственной жизни, со стороны продавца. Если это это тот же человек, кто указан и в строке 10, то в строке 13 можно указать только должность и инициалы без повторения подписи.

В строке 15 нужно написать должность, инициалы и подпись лица, получившего товар, или лица, уполномоченного подписывать акты передачи результатов работ (услуг, имущественных прав) от имени экономического субъекта.

В строке 18 указывается должность, инициалы и подпись лица, ответственного за правильное оформление факта хозяйственной жизни, со стороны покупателя. Если это лицо совпадает с лицом, указанным в строке 15, то может указываться только должность и инициалы без повторения подписи.

Обратите внимание: проектом Федерального закона № 192810-6 «О внесении изменений в Федеральный закон от 6 декабря 2011 года № 402-ФЗ “О бухгалтерском учете”» (в редакции от 14.06.2013, принятой Государственной Думой во втором чтении) предложено внести изменения в статью 9 Закона. Поправки в часть 1 статьи 9 ужесточают требования к первичным учетным документам. В частности, «не допускается принятие к бухгалтерскому учету документов, которыми оформляются не имевшие место факты хозяйственной жизни, мнимые и притворные сделки».

Изменения, вносимые в часть 3 статьи 9, разграничивают меру ответственности лиц, подписывающих первичные учетные документы. Так, «лицо, ответственное за правильность оформления факта хозяйственной жизни, обеспечивает своевременную передачу первичных учетных документов для регистрации содержащихся в них данных в регистрах бухгалтерского учета, а также достоверность этих данных. Лицо, на которое возложено ведение бухгалтерского учета, и лицо, с которым заключен договор по ведению бухгалтерского учета, не несут ответственность за правильность оформления фактов хозяйственной жизни».